株式投資の世界において、配当利回りという言葉を耳にしたことがある方も多いでしょう。配当利回りとは、株価に対して1年間で何%の配当金がリターンとして得られるかを示す指標であり、投資家にとって非常に重要な要素です。本記事では、配当利回りの基礎から、その目安や計算方法、さらに投資戦略としての活用法までを詳しく解説していきます。

配当利回りとは?

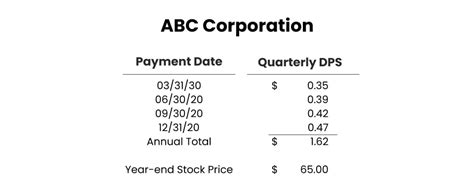

配当利回りは、企業が株主に対して支払う配当金の割合を示すもので、株価に対する配当金の比率を表します。この指標は、投資家がその企業の株を購入することで得られる現金収入を測るための重要な手段となります。以下に配当利回りの計算式を示します。

予想配当利回り = (1株あたりの予想配当金 ÷ 株価)× 100(%)

なぜ配当利回りが重要なのか?

多くの投資家にとって、配当利回りは単なる数字以上の意味を持ちます。それは、企業の財務健全性の指標となりうるからです。高い配当利回りを維持している企業は、一般的に安定した収益を上げていると見られがちです。しかし、過度に高い利回りは、企業が無理をしている可能性もあるため、注意が必要です。

配当利回りの目安は何%が理想的?

配当利回りの目安は様々な要因によって変わりますが、一般的には4%以上が望ましいとされています。これは、安定した収入を得るための基準として広く受け入れられています。ただし、個々の投資家のリスク許容度や投資目的によっても異なります。

3.5%は最低ライン?

多くの投資家は、配当利回り3.5%以上を一つの基準としています。これは、リスクを抑えつつも一定の収入を狙うための現実的なラインと言えるでしょう。以下に、配当利回りの目安に関する一般的なガイドラインを表にまとめました。

| 配当利回り | 意味 | リスク評価 |

|---|---|---|

| 4% 以上 | 理想的、安定した収入源 | 低〜中程度のリスク |

| 3.5%〜4% | バランスの取れた選択肢 | 中程度のリスク |

| 3.5% 以下 | 慎重な評価が必要 | 高リスクの可能性 |

配当利回りの計算方法

配当利回りを計算する方法は非常にシンプルですが、確実に理解しておくことが重要です。再度、計算式を振り返ってみましょう:

予想配当利回り = (1株あたりの予想配当金 ÷ 株価)× 100(%)

たとえば、株価が2,000円で1株あたりの予想配当金が80円の場合、配当利回りは次のように計算されます。

配当利回り = (80 ÷ 2000) × 100 = 4%

この計算式を理解することで、配当利回りが投資判断に与える影響をより深く理解することができます。

高配当株のポートフォリオ構築方法

高配当株を選ぶ際、単に利回りの高さだけでなく、企業の財務状況や市場の動向を考慮することが重要です。以下は、高配当株のポートフォリオを構築するための基本的なステップです。

分散投資の重要性

-

セクターの多様化: 異なる業種に投資することで、特定の業界の不振に対するリスクを分散できます。

-

地域の多様化: 海外の高配当株も視野に入れることで、地域リスクを軽減できます。

-

投資期間の設定: 長期投資を基本としつつ、短期的な戦略も柔軟に取り入れましょう。

注意点

- 無理な配当維持のリスク: 利回りが高すぎる場合、企業が財務的に無理をしている可能性があるため、注意が必要です。

- 経済状況の変動: 経済の変化が配当に与える影響を常に注視することが大切です。

よくある質問

配当利回りが高いほど良いのか?

高い配当利回りは一見魅力的に見えますが、必ずしも良いとは限りません。企業が無理に高配当を維持している場合、財務的な健全性に問題があるかもしれません。

配当利回りはどうやって調べるの?

配当利回りは企業の財務諸表や証券会社の提供するデータから簡単に調べることができます。

配当利回りが低い場合、どうすべき?

配当利回りが低い場合は、その企業の成長性や将来の利益改善の可能性を評価することが重要です。

どのくらいの頻度で配当利回りを見直すべき?

市場の動向や企業の業績に応じて、定期的に見直すことが重要です。一般的には四半期ごとの見直しが推奨されます。

海外の高配当株のメリットは?

地域リスクの分散化が図れるため、安定した収益を得るための一つの手段となります。

結論

配当利回りは株式投資において重要な指標であり、賢明な投資判断を下すためにはその理解が不可欠です。投資家は、自身の投資目標やリスク許容度に応じて配当利回りの目安を設定し、効果的なポートフォリオを構築することが求められます。特に、安定した収入を得たい場合は、3.5%以上の利回りを基準にするのが良いでしょう。